1939 四電工 (年足)引用元:株探

まず、「アンカー」としているポイントがどうなのか?間違ってはいませんが、呼び方にちょっと違和感を感じるんですよね。「アンカー」とは、何かを比較するための基準のことで、アンカーと捉えるかどうかはそれを見た人が決める主観的なものです。間違いとは言えませんが表現の仕方としては違うんじゃないかと思うわけです。

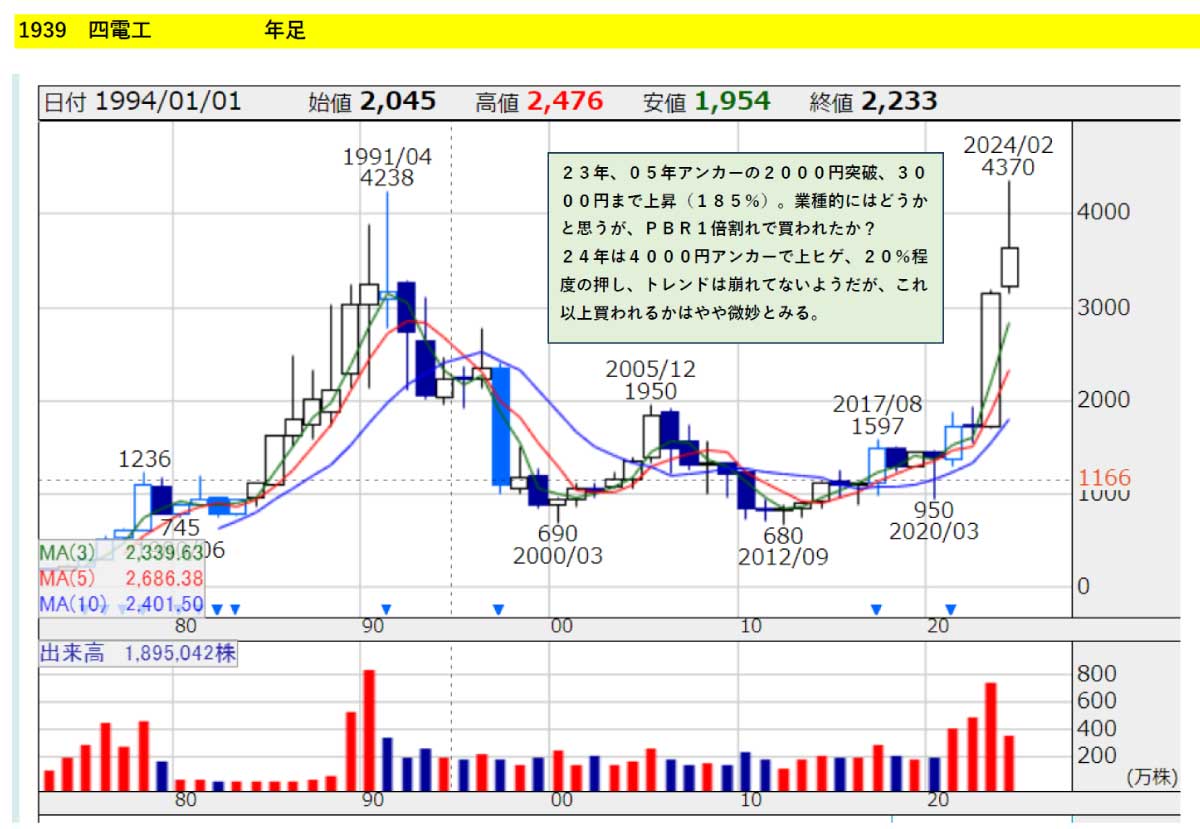

チャートの年足・月足を見る人はほとんどいませんが、仮に1939四電工の年足を見たら意識する価格は2012年の680円、2000年の690円が最安値として意識されることになります。この最安値と比べて現在価格がどうなのか?を比較したり、過去の経験則から680円より安くはならないだろうと基準がセットされます。人は何かを比較するとき必ず基準が必要です。その基準がアンカー。意識しているか、していないかにかかわらず、これがアンカーリングという心理的効果です。

抵抗線、支持線などが形成される要因はアンカーリングの効果です。また、2005年12月の1950円もアンカーポイントになります。この場合は直近高値と言います。次に1991年4月実体高値の3000円の少し上も意識されるアンカーポイントです。これを呼ぶとするなら30年前の前回高値(最高値)です。

アンカーは主観的なポイントになってきます。一方、最安値や最高値、直近高値、直近安値は客観的な情報として誰が見ても同じものを言い表す客観的なポイントになります。「アンカー」と表現することで言いたいことは十分伝わりますが、誰が見ても伝わる客観的な言い方に統一した方がいいでしょう。

また、PBRという指標を使っておられますが、少なくとも私は使いませんし受講者さんへ使うように指導したことは一度もありません。使うなという訳ではなく、使うにしても意味を深く理解し、どのくらい機能するのか、他にPBRを意識して売買する人がいるのかどうかなど検証する必要があるはずです。「PBR1倍で買われたか?」というのは、2023年のことだと思いますが、PBR基準で買ったとは言えません。3600円の株価でもPBRは1倍を割れています。つまり上場来ほとんどの期間が1倍割れということになるので、PBR1倍割れ基準で売買するなら、バブル崩壊以降ずっと買われる理由があったことになります。たまたま知っている指標などを思いつくまま使わない方がいいし、それでわかったつもりにならないほうがいいです。

2024年の上ヒゲから、「これ以上買われるか微妙」と判断したのは妥当です。長めの上ヒゲであること、1991年の前回高値が意識されているという客観的情報から「買われるかどうかわからない」と判断できます。

1939 四電工 (月足)引用元:株探

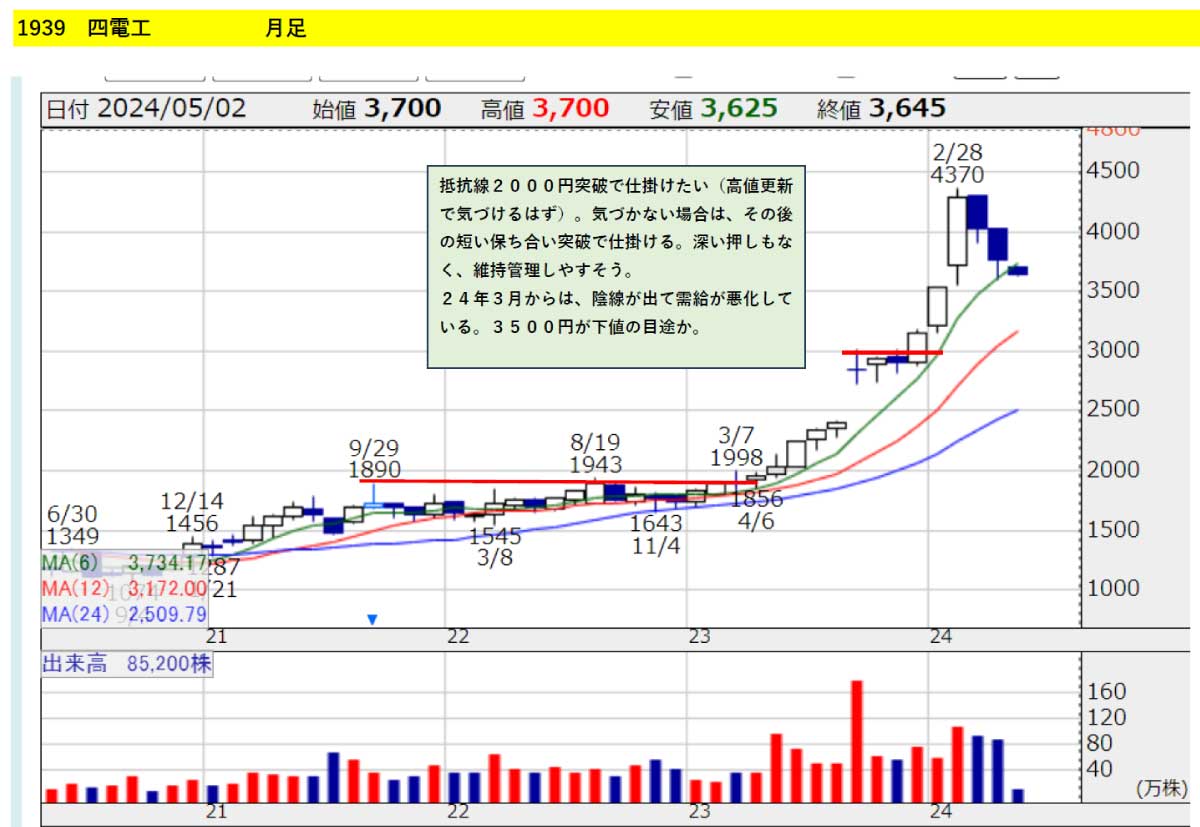

「高値更新で気づけるはず」とコメントされていますが、本当に高値更新に気付けるか?この月足を見る限り2021年の9月から赤で引かれた上値抵抗線の間は、ずっと高値更新しています。値幅が1000円から4500円の値幅で切り抜いているから小さな動きに見えますが、この間20%を超える動きをしています。つまり、見方によってはずっと仕掛けるタイミングにあったということになります。もっと言えば、2020年後半以降はいつでも仕掛けられたということです。ピンポイントに2023年の4月にエントリーすれば儲かると考えるのは、超理想的な考え方です。また、2023年の9月からの保ち合いブレイクでのタイミングも仕掛けられるかどうか?高値更新の株価を見ているとすでに高過ぎるという心理的抵抗が働き躊躇します。逆張り大好き日本人なら特に仕掛けることはできません。

そもそも年足や月足など長い足は仕掛けるタイミングを見極めるものではありません。長い足は価格水準を確認し相場参加者が何を見ているのかを確認するものです。したがって、「3500円が下値の目処か」というコメントは的確と言えます。

1939 四電工 (週足) 引用元:株探

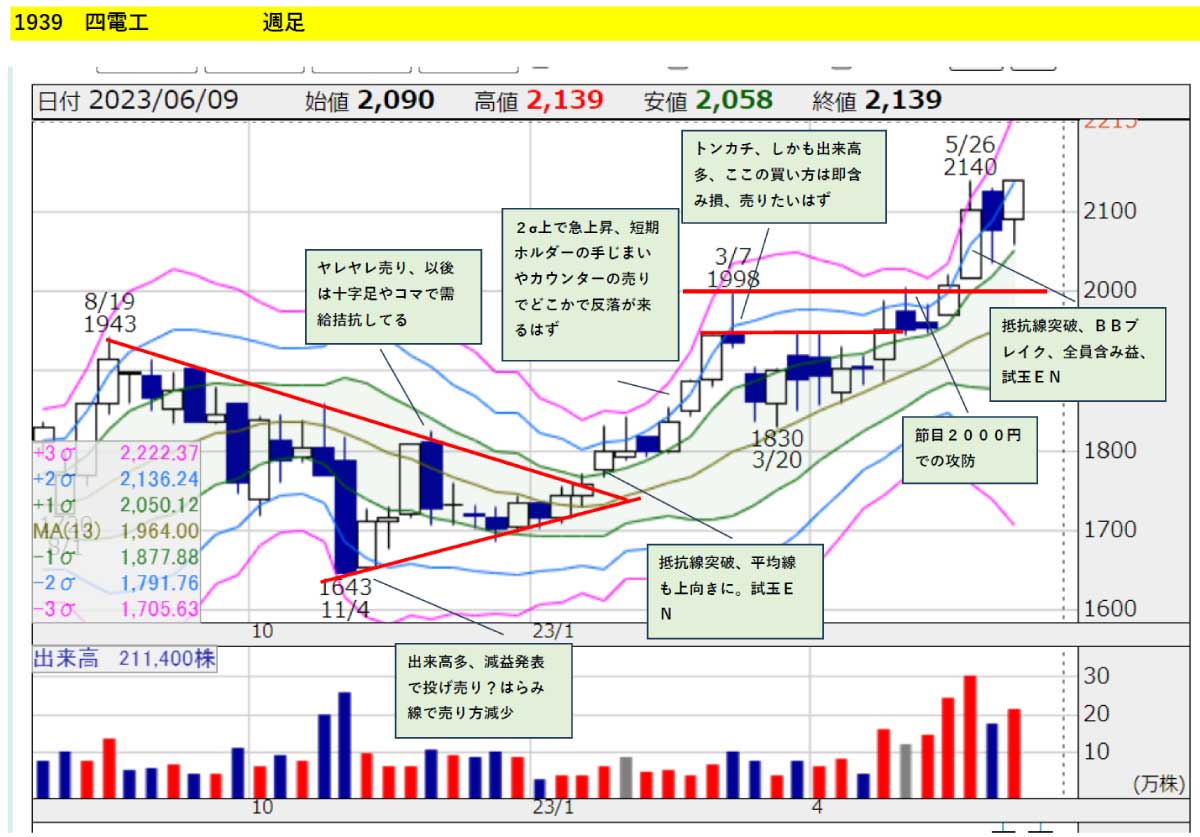

2023年3月までの三角保ち合い上放れから流れが変わったことが読み取れます。なぜ、高値を切り下げていたのか?なぜ、2022年11月から安値を切り上げてきたのか?三角保ち合いが形成され、その後どちらに株価が動いたのか?よく脳に焼き付けておいてください。相場参加者が何を見てどう考えていたのかなど一人一人に聞いて回るわけにはいきませんが、買いたい人の総和と、売りたい人の総和の綱引きの結果がこのようなパターンを形成した訳です。しっかり値動きの仮説を持ち三角保ち合いが形成されるチャートパターンを発見したら、都度確認してみることです。経験値を積み上げることで、単なる仮説だったものが、高確率のエントリーポイントに見えてくるはずです。

1939 四電工 (日足1) 引用元:株探

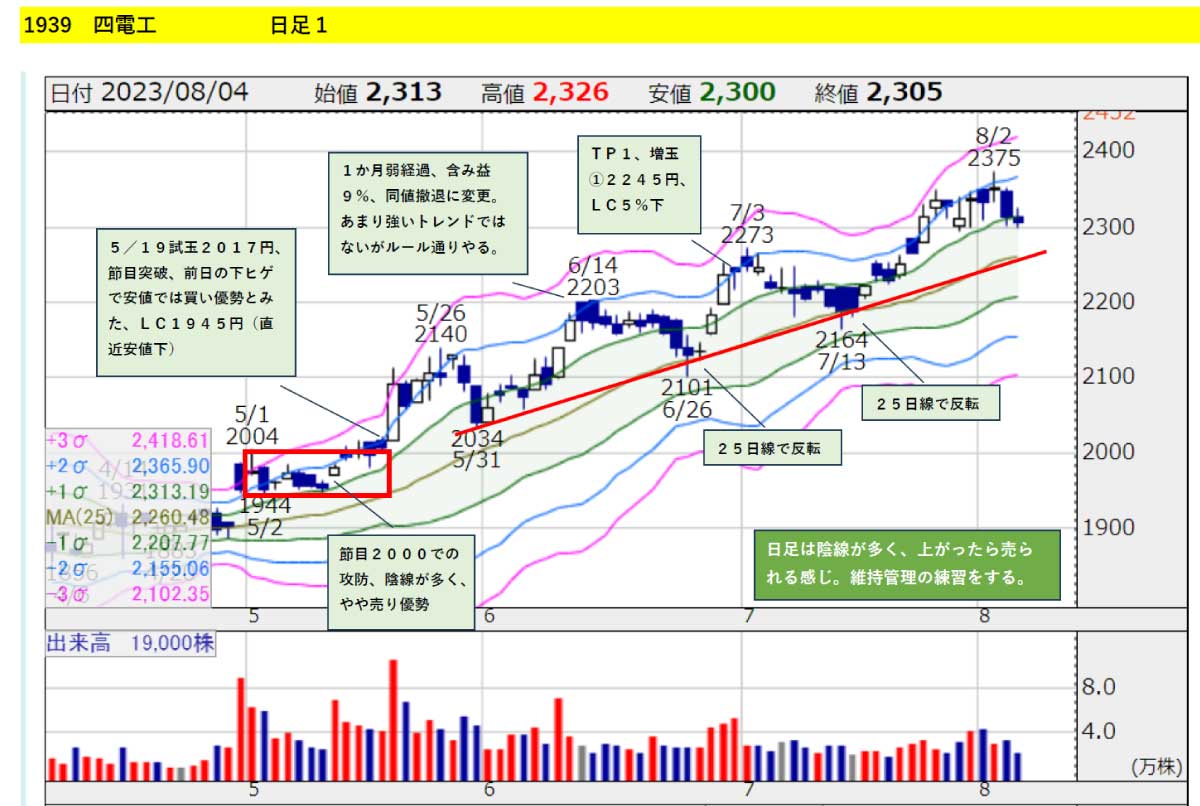

5月に四角く赤い枠で囲っています。こういうチャートの見方はすごくいい。ゾーンで株価の動きを捉え、ここを割ったら相場参加者がどう考えるか?ここを上抜けたら相場参加者はどう動くか?と考えやすくなります。株価なんてものは、買いたい人と売りたい人の綱引きの結果、吊り合ったところが株価。常に需給の駆け引きがされています。ソーンで見るというのは、需給バランスが比較的安定しているので大事になってきます。ですが、四角を描かなくても、上値抵抗線、下値支持線の2本のラインが引ければそれが見えてくる。6月からの右肩上がりの下値支持線が機能しているのも同じこと。なぜ、支持線にタッチしたら買われたのか?綺麗にラインを引くことができるのか?仮説を持ち検証することで経験値が積み上がってくるのです。

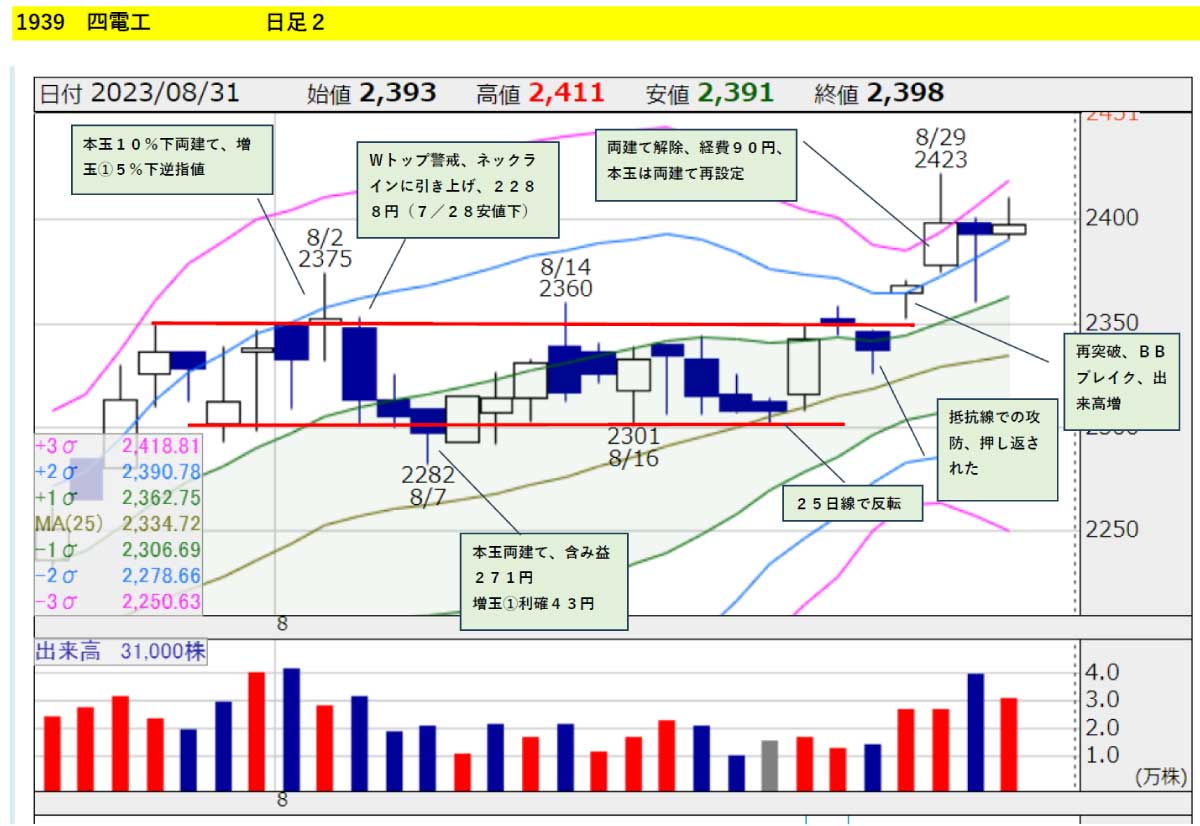

1939 四電工 (日足2) 引用元:株探

これもソーンで捉えてありいいと思います。下値支持線を割ったらどう動くか?上値抵抗線を抜けたらどう動くか?よく観察していけば、次の動きが見えてきます。その判断に従って行動を起こすだけです。もし、違ったら切れば済むだけのこと。

「Wトップ警戒」とありますが、どこがWトップなのかよくわかりません。ほぼ全員が犯すミスが、「うまくやって少しでも損しないようにしてやろう」と考えること。この意識が強くでると仕掛けるタイミングで仕掛けられなくなり、早め早めに利確してしまう行動に出ることになります。損失回避の心理が働きます。人は損が大っ嫌いなので、100%の人に現れる心理作用です。私は13年6500名の人を見てきたので断言します。100%の人に損失回避の心理が働き、ルールが守れなくなります。

1939 四電工 (日足3)引用元:株探

「1ヶ月高値更新なし。本玉利確」とあります。これで正解です。妥当な判断です。場合によっては30日を待たずに手仕舞いしていい場合がありますが、このチャートの場合は10/4に反転上昇しました。9月に入ってからの窓空け上昇分を埋めにいくことなく高値水準を維持することになります。つまり、ホルダーは2740円より安く売ろうとしなかった。買い方は、2740円では買いに動いた。このまま、買い>売りの状態が続くと株価は上がり続ける可能性が残されているので30日より早く手仕舞うことは悪手ということになります。また、その後3000円を超えることなく12月まで保ち合いが続き、結果として30日ルールで手仕舞いとしたことは良かったことになります。

この間、2800円と3000円で200円(7%)の幅で保ち合い。3月の間他保ち合ってい他ことになります。買われない、売られない状態で 買い≒売り です。こういう時は、買われるきっかけがあれば株価は上昇します。また、買われるうことなく長引けばホルダーの手仕舞い売りが出始め株価は下げることになります。このような考えから、保ち合いを見つけたら需給関係の仮説を立て要監視です。

1939 四電工 (日足4) 引用元:株探

ルールに則り増玉。ピラミッディングでリスクを抑え込み利益の最大化を狙います。増玉には逆指値で売り注文を出し、本玉は両建ての売り注文を出しておくことで、株価が下げれば自動的に利益が確定されていくことになります。ルールに則り逆指値注文を出しておくことで、心理状態によらない売買を実現することができます。これが守破離の守です。

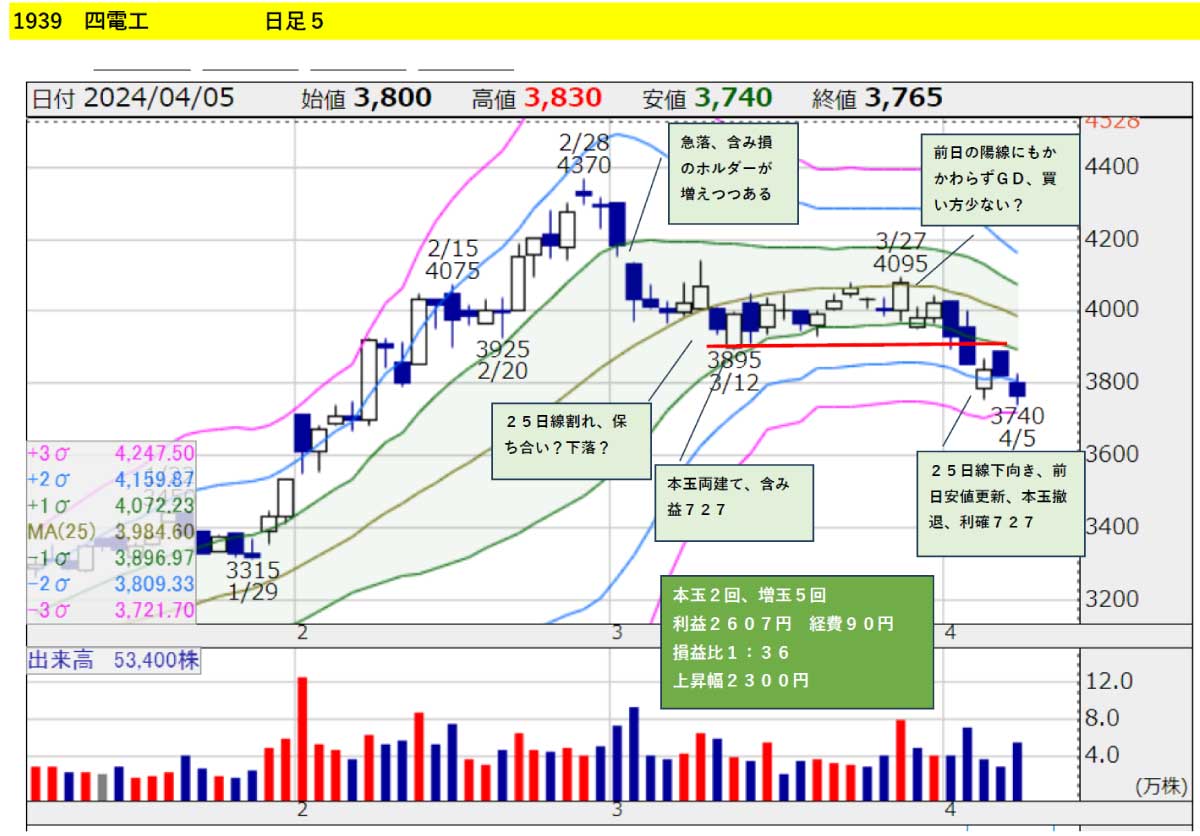

1939 四電工 (日足5) 引用元:株探